Taper Tantrum adalah sebuah sebutan dari efek pengumuman kebijakan moneter Amerika Serikat (AS). Hal ini menjadikan beberapa pergerakan ekonomi sangat terganggu dikarenakan taper tantrum tersebut. Seperti keluarnya dana asing ke negara asal maupun segala hal mengenai kebijakan suku bunga. Sebelum ke penjelasan taper tantrum, ajak teman kalian maupun menjadi affiliator IB GIC. Raih keuntungan tambahan ketika bergabung GIC Affiliate.

Taper Tantrum Adalah?

"Tapering", frasa yang termasuk dalam dunia kebijakan moneter, mengacu pada strategi bank sentral untuk mengakhiri program pelonggaran kuantitatif yang digunakan untuk membeli utang pemerintah dan aset lainnya untuk menjaga biaya pinjaman tetap rendah.Memahami Taper Tantrum

Pada tahun 2013, Federal Reserve AS memutuskan untuk mengurangi program pembelian obligasi (dikenal sebagai pelonggaran kuantitatif) yang dimulai sebagai tanggapan terhadap krisis dan resesi keuangan global 2007-2009 yang menyebabkan aksi jual tiba-tiba pada obligasi global dan saham. Akibatnya, banyak ekonomi pasar berkembang, yang menerima arus masuk modal besar, mengalami depresiasi mata uang dan arus keluar modal. Akhirnya, fase itu dikenal sebagai 'taper tantrum'. Pasar global ketakutan pada petunjuk pertama The Fed bahwa ia mungkin akan melepaskan stimulus moneternya dalam apa yang dikenal sebagai taper tantrum. Pengetatan daya beli aset Fed AS memicu imbal hasil Treasury AS untuk balapan lebih tinggi pada tahun 2013, sebuah episode di pasar keuangan yang disebut sebagai 'taper tantrum'. The Fed baru dapat mulai menyusutkan neracanya pada tahun 2017, sembilan tahun setelah mulai memperluasnya selama krisis keuangan global. Di India, investor institusi asing (FII) menarik uang dari obligasi dan ekuitas, dan nilai rupee merosot lebih dari 15 persen antara 22 Mei dan 30 Agustus 2013. Akibatnya, Reserve Bank of India (RBI) harus menaikkan suku bunga untuk mengendalikan arus keluar. Pasar negara berkembang termasuk India rentan terkena dampak karena keputusan Federal Reserve Amerika Serikat untuk mengurangi program pelonggaran kuantitatifnya. Pengurangan suntikan likuiditas bulanan Fed AS ke dalam perekonomian mempengaruhi inflasi di negara-negara berkembang ini meskipun dampak positif depresiasi mata uang terhadap ketidakseimbangan eksternal mereka.Tanda-tanda Taper Tantrum

Terdapat banyak sekali faktor yang mendorong bank sentral AS melakukan pengetatan kebijakan moneter, sehingga dapat menimbulkan taper tantrum. Namun yang paling umum, tanda-tanda akan terjadinya taper tantrum ini dapat dilihat dari dua indikator utama, yakni data inflasi dan yield US treasury. Imbal hasil atau yield US treasury pada waktu itu sudah naik ke kisaran 1,6%. Bahkan diperkirakan masih akan mendaki sampai level 1,9%. Sementara inflasi AS terus meningkat. Pada April, inflasi AS mencapai angka 4,2%. Ini tanda-tanda yang sudah terlihat setelah pemerintah menggelontorkan stimulus jumbo senilai USD 1,9 triliun yang dibagikan ke penduduknya. Ancaman taper tantrum akan berdampak pada nilai tukar rupiah juga. Sebelum lanjut pada dampak taper tantrum ini pada bidang ekonomi, kalian dapat mengisi survey kepuasan pengguna sehingga kami bisa memperbaiki kekurangan platform kami.Dampak Taper Tantrum Pada Ekonomi Negara Besar

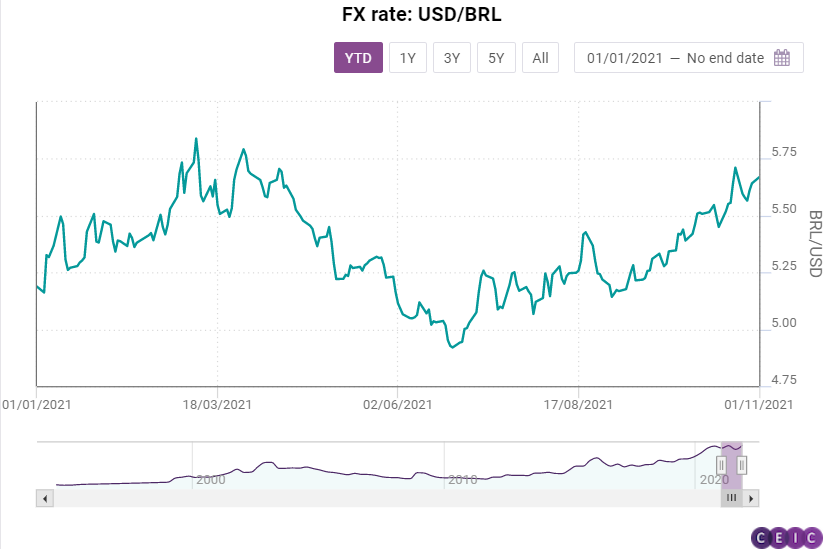

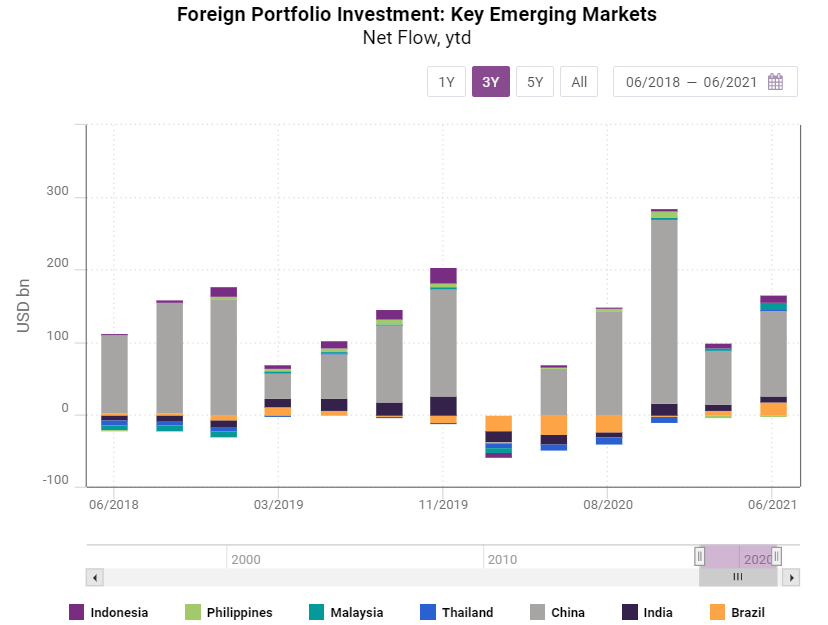

Untuk pasar negara berkembang, kekhawatiran utama yang berasal dari rencana pengurangan QE adalah potensi arus keluar modal, karena dolar AS mungkin menguat didukung oleh kenaikan suku bunga di AS. Ini, pada gilirannya, dapat menyebabkan mata uang EM lebih lemah dan kenaikan suku bunga oleh bank sentral lokal. Ini sudah terjadi di Rusia dan Brasil. Di ekonomi terbesar Amerika Latin, bank sentral menaikkan suku bunga kebijakan Selic sebesar 1,5 pp menjadi 7,75% per tahun selama pertemuannya di akhir Oktober. Apakah pasar negara berkembang akan menyaksikan taper tantrum lagi atau tidak sulit untuk diprediksi dan tergantung pada berbagai langkah kebijakan dan pergerakan pasar. Selanjutnya, peramalan terbukti menjadi usaha yang sangat berisiko selama dua tahun terakhir dan bahkan pakar yang paling percaya diri pun menahan diri darinya. Dalam hal ini, tujuan dari wawasan ini adalah untuk memberikan indikator yang relevan untuk pasar negara berkembang utama di satu tempat, yang akan membantu memantau arus modal masuk dan keluar dari pasar negara berkembang utama. Cakupan utama mencakup saldo bersih investasi portofolio asing dari database World Trend Plus , memungkinkan perbandingan lintas negara. Ini adalah keseimbangan antara investasi portofolio di masing-masing negara dan investasi portofolio yang dilakukan oleh negara-negara tersebut di luar negeri.

Apakah pasar negara berkembang akan menyaksikan taper tantrum lagi atau tidak sulit untuk diprediksi dan tergantung pada berbagai langkah kebijakan dan pergerakan pasar. Selanjutnya, peramalan terbukti menjadi usaha yang sangat berisiko selama dua tahun terakhir dan bahkan pakar yang paling percaya diri pun menahan diri darinya. Dalam hal ini, tujuan dari wawasan ini adalah untuk memberikan indikator yang relevan untuk pasar negara berkembang utama di satu tempat, yang akan membantu memantau arus modal masuk dan keluar dari pasar negara berkembang utama. Cakupan utama mencakup saldo bersih investasi portofolio asing dari database World Trend Plus , memungkinkan perbandingan lintas negara. Ini adalah keseimbangan antara investasi portofolio di masing-masing negara dan investasi portofolio yang dilakukan oleh negara-negara tersebut di luar negeri.

Rincian untuk empat EM utama China, India, Indonesia, dan Brasil - berasal dari database premium masing-masing, dalam presentasi BPM6 terbaru. Rincian tersebut menyajikan arus investasi yang dibuat oleh bukan penduduk di negara tertentu dan tidak mencerminkan arus investasi portofolio penduduk di luar negeri. Selanjutnya, nilai tukar mata uang asing dan indeks pasar saham utama dapat menjelaskan sentimen di pasar mata uang dan ekuitas.

Dampak ini sangat berpengaruh pada pasar modal, Indeks Harga Saham Gabungan (IHSG) ditutup melesat 0,52% ke level 6.586,44 hingga akhir perdagangan. Indeks bergerak di rentang 6.583 hingga 6.618 pada perdagangan intraday. Data BEI mencatat, sebanyak 328 saham menguat, 191 melemah dan 154 stagnan. Hampir semua indeks sektoral menguat.

Jawara indeks sektoral dalah sektor utilitas, energi dan basic materials. Transaksi harian tembus Rp 11,05 triliun dan beli bersih di pasar reguler senilai Rp 316,71 miliar. Sementara itu di pasar surat utang, harga mayoritas obligasi pemerintah atau Surat Berharga Negara (SBN) kembali ditutup menguat pada perdagangan, setelah The Fed akan mulai tapering pada akhir bulan.

Mayoritas investor kembali ramai memburu SBN, ditandai dengan melemahnya imbal hasil (yield). Hanya SBN bertenor panjang yakni 25 dan 30 tahun yang kembali cenderung dilepas oleh investor dan mengalami penguatan yield. Melansir data dari Refinitiv, yield SBN bertenor 25 tahun menguat 0,4 basis poin (bp) ke level 7,183% dan yield SBN berjatuh tempo 30 tahun naik 0,2 bp ke level 6,828%. Sementara untuk yield SBN dengan tenor 10 tahun yang merupakan yield acuan obligasi negara kembali menurun 0,3 bp ke level 6,225%.

Yield berlawanan arah dari harga, sehingga turunnya yield menunjukkan harga obligasi yang sedang menguat, demikian juga sebaliknya. Satuan penghitungan basis poin setara dengan 1/100 dari 1%. Setelah mengetahui mengenai dampak pada ekonomi dunia, selanjutnya kita bisa mengetahui dampaknya pada ekonomi Indonesia. Sebelum itu, lakukan tes bakat tradingmu melalui tes preliminary dari GIC.

Dampak Taper Tantrum pada Ekonomi Indonesia

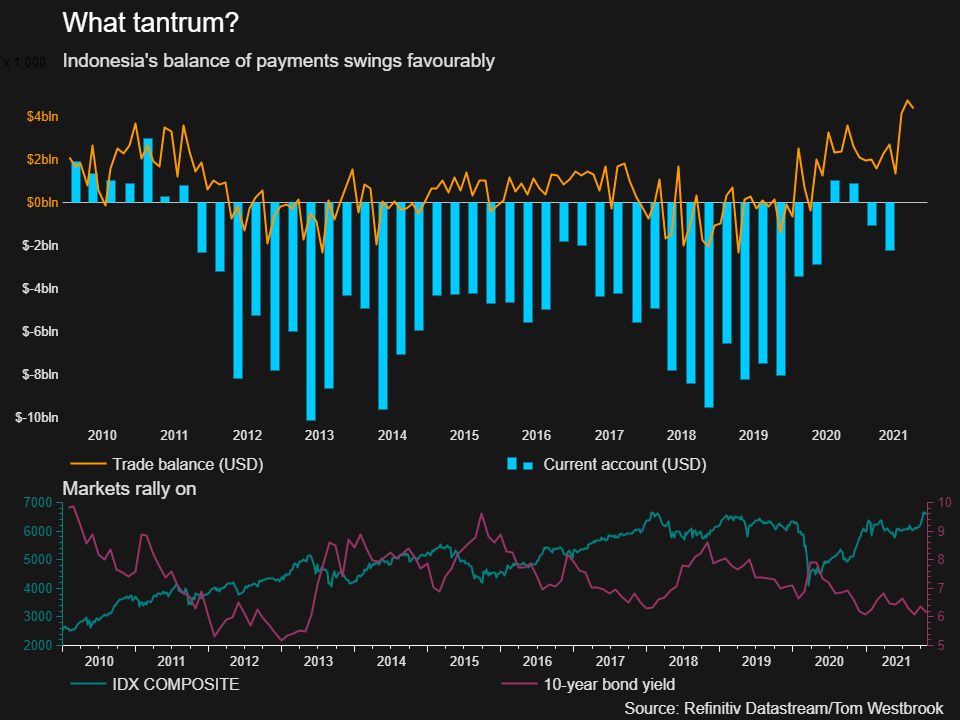

Terakhir kali Federal Reserve bergerak untuk mengurangi pembelian obligasi, hal itu memicu aliran dana keluar dari pasar negara berkembang. Kali ini berbeda, kata para investor, karena mereka bertaruh pada keuntungan berkilau yang meluas di beberapa negara berkembang terbesar di Asia.

Indonesia, khususnya, telah menonjol dengan arus masuk ekuitas, mata uang yang stabil, dan bahkan ketenangan pasar obligasi yang terkenal bergejolak melalui pembicaraan singkat selama berbulan-bulan menjelang pengumuman hari Rabu bahwa Fed akan mulai mengurangi pembelian.

Ini jauh dari "amukan" yang menghantam obligasi dan mata uang pasar negara berkembang pada tahun 2013 - mengirim rupiah turun sekitar 17% dalam lima bulan - setelah Ketua Fed Ben Bernanke mengejutkan pasar dengan menyebutkan tapering ke Kongres.

Kali ini langkah itu jauh lebih baik melalui telegram, dan hanya sedikit yang terkejut pada hari Rabu. Tetapi fundamental di Asia, di mana inflasi tidak terlalu menekan dan eksportir memperoleh keuntungan dari harga energi yang tinggi, juga sangat berubah, dan investor semakin berani bertaruh bahwa tahun 2013 tidak akan terulang. Terdapat juga ekonomi China dan pasar kredit dan harga komoditas yang bergejolak, serta arus ekuitas yang mendukung mata uang Indonesia.

Antusiasme untuk listing yang akan datang telah menarik uang tunai ke pasar saham Indonesia, dan bursa acuan Jakarta (JKSE) menuju tahun terbaiknya sejak 2017, dengan indeks di Thailand, Vietnam dan India mengamati tonggak yang sama.

Melonjaknya harga batu bara dan minyak sawit - Indonesia adalah pengekspor keduanya terbesar di dunia - juga telah mengayunkan surplus perdagangan Indonesia ke level rekor dan menjanjikan rejeki nomplok pajak yang telah menenangkan investor obligasi negara.

Di Indonesia, data dari Kustodian Sentral Efek Indonesia menunjukkan jumlah investor di saham naik lebih dari 70% sepanjang tahun hingga 19 Oktober di 6,7 juta. Investor global juga berputar-putar dengan investor ketakutan oleh peraturan di China mencari cara untuk menempatkan uang mereka untuk bekerja di pasar negara berkembang lainnya.

Yang pasti, destinasi seperti Indonesia tetap berisiko dan rentan terhadap pelarian modal jika suku bunga AS yang berisiko rendah naik tajam. Berkurangnya kepemilikan asing atas obligasi negara menyoroti kehati-hatian khusus pada prospek pertumbuhan, terutama karena pemerintah terikat secara hukum untuk mengurangi defisitnya.

Untuk penyebab dari taper tantrum sendiri, selanjutnya akan kita bahas. Namun, pastikan kalian melakukan konsultasi bareng GIC melalui trader assessment.Penyebab Taper Tantrum 2013

Pada tahun 2013, Ketua Federal Reserve Ben Bernanke mengumumkan bahwa the Fed di masa mendatang akan mengurangi volume pembelian obligasinya. Dalam periode sejak krisis keuangan 2008. The Fed telah melipatgandakan ukuran neracanya dari sekitar US$1 triliun menjadi sekitar US$3 triliun dengan membeli hampir US$2 triliun obligasi Treasury dan aset keuangan lainnya untuk menopang pasar.Investor telah bergantung pada dukungan besar-besaran Fed yang sedang berlangsung untuk harga aset melalui pembelian yang sedang berlangsung. Kebijakan prospektif untuk mengurangi tingkat pembelian aset the Fed ini merupakan kejutan negatif besar-besaran terhadap ekspektasi investor, karena the Fed telah menjadi salah satu pembeli terbesar dunia. Seperti halnya penurunan permintaan, dengan pengurangan pembelian the Fed (obligasi) harga akan turun. Investor obligasi segera menanggapi prospek penurunan harga obligasi di masa depan dengan menjual obligasi, sehingga menekan harga obligasi. Penurunan harga obligasi selalu berarti imbal hasil yang lebih tinggi, sehingga imbal hasil Treasury AS melonjak.

Tahun 2013 merupakan tahun yang penuh gejolak bagi Federal Reserve AS karena bergulat dengan kapan dan bagaimana mengakhiri program pembelian obligasi kontroversial yang dimulainya sebagai tanggapan terhadap krisis keuangan dan resesi 2007-2009.

Pembuat kebijakan berhasil mengungkap rencana mereka untuk menghentikan program, yang dikenal sebagai pelonggaran kuantitatif, pada akhir tahun itu, tetapi tidak sebelum kepala Fed saat itu Ben Bernanke memicu apa yang biasa disebut "taper tantrum" ketika dia memberi tahu niat mereka selama penampilan di hadapan Kongres pada Mei 2013.

Pada hari Jumat, The Fed merilis transkrip lengkap pertimbangan pembuat kebijakan dari delapan pertemuan pada tahun 2013, yang merupakan tahun penuh pertama Jerome Powell di dewan gubernur Fed. Dia menggantikan Janet Yellen sebagai kepala Fed pada awal 2018.

Pelajaran tahun itu bergema hari ini, ketika pembuat kebijakan Fed kembali memperdebatkan nasib neraca besar-besaran bank sentral dan berjuang dengan gejolak pasar yang terjadi ketika ekspektasi investor terhadap kebijakan bertentangan dengan ekspektasi mereka sendiri.

Kronologis Kejadian

JAN. 29-30 RAPAT KEBIJAKAN

Masa depan pembelian obligasi berada di bawah mikroskop sejak awal tahun. Para pembuat kebijakan memperdebatkan biaya dan manfaat dari pembelian putaran ketiga yang telah dimulai pada September 2012.

Pengangguran dilaporkan sebesar 7,9 persen dan ukuran inflasi pilihan Fed - indeks harga pengeluaran konsumsi pribadi (PCE) tidak termasuk makanan dan energi - berjalan pada 1,7 persen. Neraca The Fed berada pada $2,75 triliun dan tumbuh sebesar $85 miliar per bulan.

Powell ingin mengakhiri pelonggaran kuantitatif, menyerukan rencana untuk mengurangi pembelian obligasi dan "mengakhirinya sebelum akhir tahun."

Komite Pasar Terbuka Federal yang menetapkan kebijakan memilih untuk mempertahankan program tersebut, meskipun Presiden Fed Kansas City Esther George memberikan yang pertama dari tujuh perbedaan pendapat kebijakannya pada tahun 2013.

RAPAT KEBIJAKAN 19-20 MARET

Pejabat Fed mulai mendiskusikan dengan sungguh-sungguh apa yang pada akhirnya akan mereka setujui: Mengembalikan neraca Fed ke ukuran yang lebih normal melalui proses bertahap yang memungkinkan obligasi mengalir saat jatuh tempo, daripada menjualnya.

Pengangguran pada Februari adalah 7,7 persen, inflasi PCE inti 1,6 persen dan portofolio obligasi bank sentral berada pada $2,94 triliun. Tidak ada perubahan kebijakan yang dibuat, dan George kembali berbeda pendapat.

RAPAT KEBIJAKAN 30 APRIL-1 MEI

Beberapa pembuat kebijakan Fed datang dengan gagasan bahwa pertemuan 18-19 Juni akan menjadi saat yang tepat untuk mulai mengurangi pembelian obligasi, meskipun itu tidak diketahui publik pada saat itu.

Powell ada di antara mereka, dengan alasan The Fed harus mengambil "kesempatan yang masuk akal dan masuk akal berikutnya untuk mengurangi."

Pengangguran di bulan Maret adalah 7,5 persen, inflasi PCE inti 1,5 persen dan portofolio obligasi Fed berada di $3,04 triliun.

Tidak ada perubahan kebijakan yang dibuat, dan George kembali berbeda pendapat.

PENAMPILAN 22 MEI BERNANKE di Kongres

Bernanke pertama kali mengungkapkan pemikiran FOMC tentang rencana pengurangan dalam menjawab pertanyaan anggota parlemen saat tampil di hadapan Komite Ekonomi Gabungan Kongres.

"Jika kami melihat peningkatan yang berkelanjutan dan kami memiliki keyakinan bahwa itu akan dipertahankan maka kami dapat dalam beberapa pertemuan berikutnya ... mengambil langkah dalam langkah pembelian kami," kata Bernanke.

Imbal hasil obligasi meroket lebih tinggi dan harga saham turun. Kondisi keuangan selama bulan-bulan berikutnya diperketat, mengejutkan The Fed.

RAPAT KEBIJAKAN 18-19 JUNI

Para pembuat kebijakan, khawatir tentang lebih banyak gangguan komunikasi pada pembelian aset, meminta Bernanke menggunakan konferensi persnya untuk mengasah poin yang mereka rasa hilang dari pasar: Bahwa setiap perubahan pada pembelian obligasi akan bergantung pada prospek ekonomi, dan bahwa keputusan tentang pembelian obligasi berbeda dari yang sebelumnya. mengenai suku bunga. Pengangguran di bulan Mei adalah 7,5 persen, inflasi PCE inti 1,4 persen dan portofolio obligasi Fed berada di $3,14 triliun. Tidak ada perubahan kebijakan yang dibuat, dan George kembali berbeda pendapat.

TESTIMONI BERNANKE 17-18 JULI UNTUK KONGRES

Bernanke mengatakan kepada anggota parlemen bahwa Fed tetap berkomitmen untuk kebijakan akomodatif bahkan setelah memperlambat pembelian obligasi, dan bahwa itu bisa mempertahankan suku bunga mendekati nol bahkan setelah pengangguran turun di bawah 6,5 persen. Sampai saat itu, itu dilihat sebagai tingkat di mana harga akan mulai naik.

RAPAT KEBIJAKAN 30-31 JULI

Pembuat kebijakan terus mendiskusikan cara terbaik untuk mengomunikasikan keputusan apa pun untuk memangkas pembelian aset, meskipun ada kesan bahwa konferensi pers Bernanke 19 Juni dan kesaksian kongres berikutnya berhasil meyakinkan pasar bahwa keputusan apa pun akan bergantung pada data.

Pengangguran di bulan Juni adalah 7,5 persen, inflasi PCE inti 1,5 persen dan portofolio obligasi Fed mendekati $3,3 triliun.

Tidak ada perubahan kebijakan yang dibuat, dan George kembali berbeda pendapat.

SEPT. 17-18 RAPAT KEBIJAKAN

Akankah Fed mengurangi pembelian obligasi, seperti yang diharapkan Wall Street, atau apakah persyaratan yang ditetapkan Bernanke pada bulan Juni untuk melakukannya tidak terpenuhi?

Pengangguran di bulan Agustus adalah 7,2 persen, inflasi PCE inti adalah 1,6 persen dan portofolio obligasi Fed mendekati $3,4 triliun.

Powell termasuk di antara mereka yang menganjurkan untuk bergerak pada waktu itu. Tidak ada perubahan kebijakan yang dibuat, dan George kembali berbeda pendapat.

OKT. 16 KONFERENSI VIDEO

Pembuat kebijakan Fed mengadakan konferensi video yang sebelumnya tidak terjadwal untuk membahas bagaimana bank sentral akan merespon jika pemerintah AS gagal membayar utangnya sebagai akibat dari penolakan Kongres untuk menaikkan pagu utang. Kongres meloloskan RUU yang mengakhiri krisis plafon utang hari itu dan Presiden Barack Obama saat itu menandatanganinya menjadi undang-undang pada 17 Oktober.

OKT. 29-30 RAPAT KEBIJAKAN

Pengangguran pada bulan September adalah 7,2 persen, inflasi PCE inti adalah 1,6 persen dan portofolio obligasi Fed mendekati $3,6 triliun. Tidak ada perubahan kebijakan yang dibuat, dan George kembali berbeda pendapat.

DES. 17-18 RAPAT KEBIJAKAN

Setelah lebih dari satu tahun berdebat, The Fed mengambil langkah kecil pertama untuk melepaskan stimulus kontroversial.

The Fed mengatakan akan mengurangi laju bulanan pembelian aset menjadi $75 miliar, dari $85 miliar, dan menambahkan bahwa pihaknya akan terus mengurangi pembelian obligasi dalam "langkah terukur lebih lanjut" jika ekonomi terus berkinerja seperti yang diharapkan.

George memilih kebijakan tersebut, tetapi Presiden Fed Boston Eric Rosengren tidak setuju, menyebut langkah itu prematur.

Pengangguran pada bulan November berada pada level terendah lima tahun sebesar 6,9 persen, inflasi PCE inti adalah 1,6 persen, dan portofolio obligasi Fed mendekati $3,75 triliun.

Persiapan Efek Taper Tantrum Era COVID-19

Ketika ekonomi global datar karena pandemi COVID-19, bank sentral dan pemerintah memompa uang ke ekonomi mereka melalui berbagai langkah stimulus. Kekhawatiran sebenarnya adalah bahwa Fed, yang meningkatkan pembelian obligasi harus mengerem pelonggaran kuantitatif sekali lagi dan menaikkan suku bunga. Lembaga pemeringkat S&P telah mengatakan awal bulan ini bahwa sementara negara-negara berkembang di Asia lebih siap daripada sebelumnya untuk menghadapi insiden seperti taper tantrum, negara-negara seperti India dan Filipina masih berdiri paling rentan pada saat ini.Kedua ekonomi telah melihat kenaikan inflasi dalam beberapa bulan terakhir. Tingkat kebijakan riil berada di bawah tingkat rata-rata jangka panjang, mengikis buffer pengembalian. Modal mungkin lebih cepat pergi dan bank sentral mungkin harus merespons dengan menaikkan suku bunga kebijakan, namun salah satu faktor yang meringankan kedua negara adalah bahwa neraca berjalan lebih kuat dibandingkan dengan tingkat normal. RBI telah menurunkan suku bunga kebijakan sebesar 250 basis poin sejak Januari 2019, di mana 115 basis poin dilakukan setelah negara itu melakukan penguncian karena pandemi.

Mengingat pemulihan ekonomi yang lemah, analis memperkirakan suku bunga akan tetap lunak setidaknya di tahun berjalan. Namun, analis lain seperti DK Joshi dari Crisil, telah mengatakan kepada Moneycontrol bahwa bank sentral di seluruh dunia akan lebih berhati-hati dalam menarik stimulus dibandingkan dengan 2013. Ada juga masalah India yang jauh lebih nyaman di depan valuta asing. Berlawanan dengan $275 miliar dalam cadangan devisa pada Agustus 2013, forex India saat ini berada di $582,27 miliar.

Oleh karena itu kepercayaan di antara pembuat kebijakan bahwa ekonomi memiliki peluang yang lebih baik untuk menghadapi situasi seperti taper tantrum. Melanjutkan fokus pada AS sebagai contoh, bagaimana situasi kita saat ini dibandingkan dengan lingkungan yang memicu taper tantrum tahun 2013? Jika keadaannya persis sama, pengumuman pengurangan program pembelian aset Fed saat ini – yang berarti neraca Fed telah melebihi $8 triliun USD tahun ini – dapat memicu aksi jual obligasi dan koreksi ekuitas. Namun, keadaan di pasar keuangan jarang identik dengan masa lalu, hanya mirip. Saat ini ada beberapa perbedaan utama yang mungkin atau mungkin tidak mengurangi kemungkinan taper tantrum lainnya .

Komunikasi dari Federal Reserve mengenai program QE telah lebih jelas, dengan sebagian besar pasar saat ini mengharapkan mereka untuk mengumumkan strategi pengurangan dalam simposium Jackson Hole Agustus atau pertemuan kebijakan September mereka, menurut jajak pendapat oleh Reuters. Ini didukung oleh "Fedspeak", bahwa mereka memperkirakan akan menaikkan suku bunga pada akhir 2023, jangka waktu yang lebih pendek daripada yang diantisipasi bahkan baru-baru ini pada Maret 2021.

Sentimen seputar inflasi juga berbeda, dengan tingkat inflasi yang tinggi diperkirakan akan bersifat sementara – dengan bank sentral adalah pendukung terbesar di antara para ekonom dan pelaku pasar – yang sesuai dengan pandangan The Fed tentang pelonggaran tapering karena ekonomi kembali ke metrik pertumbuhan yang sehat. dan stabilitas harga. Taper tantrum telah terjadi beberapa tahun yang lalu. Namun ada baiknya kalian tetap berhati-hati akan dampak ini dengan cara selalu siap siaga dengan segala kerugian yang ada.

Setelah mempelajari taper tantrum ini, kalian bisa mencari informasi lebih lanjut pada media lainnya seperti buku, internet, maupun jurnal yang membahas mengenai taper tantrum ini. Demikian pembahasan dari GICTrade mengenai penjelasan Taper Tantrum. Kalian juga bisa mencari tahu informasi lain mengenai bank sentral, investasi, dan trivia keuangan yang lainnya, seperti "Arbitrage Trading: Legalitas, Strategi, sampai Risiko" hanya di Jurnal GIC. Pastikan juga kalian memperdalam ilmu forex di GICTrade, via ebook scalping, dan juga NFP live trading. Dan jangan lupa untuk mengunduh GIC Mobile Apps di Google Play Store mau pun App Store.

Last:

Last: